Eigenkapitalrendite (EKR) Rechner

Wie viel Prozent Rendite werden mit dem eingesetzten Kapital generiert?

Fügen Sie den gesamten Gewinn des Unternehmens und das Eigenkapital des Unternehmens in diesen Rechner. Diese Kennzahlen finden Sie mit einer Google Suche, im Geschäftsbericht auf der Unternehmens Homepage unter „Investors Relations“ oder auf einschlägigen Aktien-Portalen gefunden werden.

In unserem Premium Tool werden eine Vielzahl verschiedener Bewertungsmodelle angewandt und die erforderlichen Daten automatisch geladen.

Was ist die Eigenkapitalrendite?

Die Eigenkapitalrendite ist ein Verhältnis, das eine relative Bewertungskennzahl ist, die den vom Unternehmen erwirtschafteten Nettogewinn und sein Eigenkapital verwendet, um zu bestimmen, wie effizient das betrachtete Unternehmen seine Gewinne im Vergleich zu seinen Mitbewerbern erwirtschaftet dem Durchschnitt der Branche, in der es tätig ist.

Im Gegensatz zu anderen relativen Bewertungsmetriken ist sie eine Kennzahl um Unternehmen über Branchen und Sektoren hinweg mit anderen Unternehmen zu vergleichen. Im Wesentlichen sagt Ihnen die Eigenkapitalrendite, wie viel Sie für Ihr Geld von dem Unternehmen erhalten, bei dem Ihr Geld investiert ist. Dies ist unabhängig vom Sektor eine wichtige Kennzahl, denn obwohl das Unternehmen das beste in der Branche sein mag, aber wenn die Kennzahl im Vergleich zu anderen Sektoren niedrig ist, sind Sie besser dran, in die Sektoren mit hoher EKR zu investieren.

Wissen lässt sich leicht verarbeiten, wenn es von einem Beispiel begleitet wird. Schauen wir uns also eines an, während wir versuchen, dieses Verhältnis im Detail zu verstehen.Die Eigenkapitalrendite beschreibt wie viel Prozent Gewinn auf das eingesetzte Kapital entfällt.

Diese Kennzahl gibt somit die Verzinsung des eingesetzten Kapitals an und ist deshalb für die fundamentale Bewertung von Aktien von großer Bedeutung. Vor allem hochprofitable Unternehmen, die eine Eigenkapitalrendite höher der anderen Branchenvertreter aufweisen, zeigen Aktienpreis Steigerungen.

Was ist eine gute Eigenkapitalrendite?

Eine gute EKR bei Aktien wird allgemein als eine Rendite von mehr als 10% pro Jahr angesehen. Dies ist jedoch keine feste Regel und hängt von verschiedenen Faktoren ab, wie der Branche, dem Unternehmen und den Marktbedingungen. Eine hohe Eigenkapitalrendite kann als Indikator für eine gute finanzielle Leistung und Stabilität des Unternehmens angesehen werden.

Eine Bewertung von Aktien erfolgt normalerweise durch die Analyse verschiedener Finanzkennzahlen, wie dem Kurs-Gewinn-Verhältnis (KGV), dem Price-to-Book-Verhältnis (PBV) und dem Debt-to-Equity-Verhältnis (DER), sowie makroökonomischen Faktoren. Es ist wichtig zu beachten, dass eine Bewertung von Aktien subjektiv ist und unterschiedliche Meinungen haben kann. Es ist daher ratsam, mehrere Bewertungsmethoden und Meinungen zu berücksichtigen, bevor man eine Entscheidung trifft.

Die 10 profitabelsten Unternehmen im Screener:

Diese Liste wird täglich durch unser Aktienscreener-Tool aktualisiert, das mehr als 60.000 Aktien weltweit abdeckt. Entdecken Sie nicht nur diese Auswahl, sondern auch spannende Strategien wie Buffett, Lynch, Dividende, Growth, Magic Formula und viele mehr – exklusiv im Premium-Tool von Fairvalue Calculator. Jetzt kostenlos testen und herausfinden, welche Aktien wirklich Potenzial haben!

Eigenkapitalrendite Formel:

Eigenkapitalrendite % = (Gewinn / Eigenkapital) * 100

Beide Werte sind in Jahresabschlüssen von Unternehmen verfügbar, wobei der Nettogewinn in der Gewinn- und Verlustrechnung und das Eigenkapital in der Bilanz zu entnehmen ist. Das Eigenkapital kann auch berechnet werden, indem alle Verbindlichkeiten von allen Vermögenswerten abgezogen werden.

Im Kern misst die EKR, wie viel Rendite das Unternehmen für seine Aktionäre erwirtschaftet und wie effizient es sein Kapital vermehrt. Eine EKR von 30 % bedeutet, dass das Unternehmen jedes Jahr 30 % seines investierten Kapitals verdient, und eine wachsende Eigenkapitalrendite bedeutet, dass auch die Rendite steigt.

Das bedeutet nicht, dass alles, was Sie tun müssen, um erfolgreich zu investieren, darin besteht, Unternehmen mit hohen Scores in dieser Kennzahl zu identifizieren und in sie zu investieren. Diese Kennzahl ist nicht der heilige Gral der Unternehmensbewertung. Wie bei anderen Bewertungskennzahlen gibt es einige Nachteile bei der Anwendung, die wir weiter unten sehen werden, aber es ist ein praktisches Instrument, um starke Unternehmen in ihren Sektoren hervorzuheben.

Beispiel:

Wie eingangs erwähnt, kann die Eigenkapitalrendite sektoren-unabhängig verglichen werden. In unserem Premium Tool bieten wir die Möglichkeit alle Branchen und Aktien der Welt auf die EKR hin zu vergleichen.

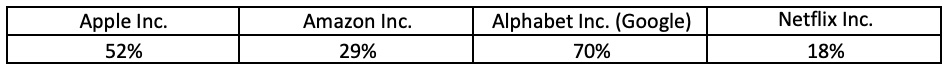

Um diese Besonderheit der sektoralen Unabhängigkeit zu demonstrieren, werden wir uns die derzeit beliebtesten Unternehmen der Welt ansehen: Apple Inc., Amazon Inc., Alphabet Inc. (Google) und Netflix Inc. Wir werden uns den ROE dieser Unternehmen ansehen und vergleichen Sie sie mit ihrer Leistung im letzten Jahr.

Wie bei anderen Kennzahlen ist sie währungsunabhängig, solange sowohl der Nettogewinn als auch das Eigenkapital in derselben Währung betrachtet werden.

Wenn ich ein Investor wäre, der die maximale Rendite erzielen möchte, würde ich in ein Unternehmen mit hoher Eigenkapitalrendite wie Apple investieren wollen. Obwohl die Aktienperformance nicht allein von der Eigenkapitalrendite abhängt, ist die Fähigkeit eines Unternehmens, eine hohe Eigenkapitalrendite zu erzielen, ein wesentlicher Faktor für die Wertsteigerung der Aktienkurse. Dies unterstreicht auch einen der Nachteile der Eigenkapitalrendite. Allein anhand dieser Zahlen ist es schwierig zu erkennen, wer in seinem jeweiligen Sektor Marktführer ist und wer nicht. Schauen wir uns die Leistungen an, um das besser hervorzuheben.

Netflix, das einst Marktführer war, muss nun mit mehreren neuen und mächtigen Marktteilnehmern wie Hulu, Disney+ um seine Position konkurrieren. Apple TV, Peacock, Amazon Prime und viele mehr. Seine Erträge haben sich jetzt der Eigenkapitalrendite angenähert.

Auch Apple muss mit mehreren großen Playern wie Samsung, Xiaomi und lokalen Herstellern um seine Telefone konkurrieren, bleibt aber weiterhin eine große Kraft in seinem Sektor und richtet seine Renditen auch an seiner Eigenkapitalrendite aus. Amazon ist Marktführer im Online-Handel und dominiert die Branche weiterhin. Während der Corona Pandemie gewann es besonders hohe Marktanteile, als physische Einzelhandelsgeschäfte geschlossen waren, Online-Lieferungen jedoch bestehen blieben.

Es hat sich auch in andere Segmente wie Webhosting-Dienste, wo es wieder führend ist, Streaming-Dienste und viele mehr diversifiziert. Schließlich wurden Google, das nicht nur der dominierende Akteur bei Suchmaschinen und mobilen Betriebssystemen mit Android ist, sondern auch ein Paradebeispiel für ein pandemiesicheres Unternehmen, und seine Investoren für diese Pandemie-Resilienz mit einem phänomenalen Anstieg des Aktienkurses belohnt.

Was Sie bei der Eigenkapitalrendite beachten sollten:

Die Eigenkapitalrendite wird durch den Nettogewinn und das Eigenkapital beeinflusst. Schauen wir uns zuerst den Nettogewinn an. In jedem Jahr hat das Unternehmen möglicherweise einen großen Vermögenswert verkauft oder hatte einen einmaligen Glücksfall, der in seinem Nettogewinn verbucht wird, wodurch seine EKR standardmäßig erhöht wird und der falsche Eindruck erweckt wird, dass das Unternehmen seine Gewinne gut gesteigert hat.

Im Falle von Anteilseignern wird ein Rückkauf automatisch das Anteilseigner-Eigenkapital verringern und die Eigenkapitalrendite erhöhen, ohne dass sich die Fähigkeit des Unternehmens, diese Eigenkapitalrendite zu erwirtschaften, wesentlich ändert.

Es wird empfohlen, die durchschnittliche Eigenkapitalrendite von 5 Jahren zu berechnen, indem die EKR jedes Jahres berechnet und dann der Durchschnitt genommen wird. Eine hohe Eigenkapitalrendite ist kein Indikator für ein Schulden-Problem im Unternehmen.

Diese Kennzahl dient also effektiv als Tacho. Ein Unternehmen kann seine Gewinne nur so schnell steigern wie seine Eigenkapitalrendite. Um die Eigenkapitalrendite zu erhöhen, muss es entweder durch die Ausgabe von Aktien, die das Eigenkapital erhöhen und die Eigenkapitalrendite kurzfristig senken, aber langfristig verbessern, mehr Geld einbringen oder Schulden aufnehmen, um dieses zusätzliche Geld zu erhalten.

Ein Unternehmen kann sich einfach dafür entscheiden, immer mehr Schulden aufzunehmen, was die Verbindlichkeiten erhöht und das Eigenkapital der Aktionäre (Vermögenswerte minus Verbindlichkeiten) verringert, wodurch die EKR steigt.

Idealerweise ist eine hohe Eigenkapitalrendite ein guter Indikator für die Marktführerschaft des Unternehmens in seiner jeweiligen Branche. Gleiches sollte jedoch durch einen tiefen Einblick in die Finanzdaten des Unternehmens festgestellt werden, um zu sehen, ob diese Eigenkapitalrendite auf steigende Schulden oder auf Grund des Geschäftsbetriebs zurückzuführen ist.

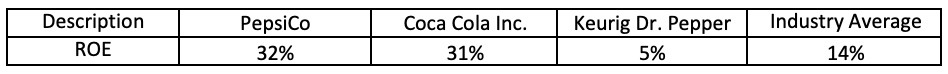

Eine hoher Score in dieser Kennzahl muss durch solide Geschäftspraktiken unterstützt werden, damit es sich um eine solide Investition handelt. Schauen wir uns einige Unternehmen in der gleichen Branche an, um die Nachteile hervorzuheben und worauf wir achten sollten.

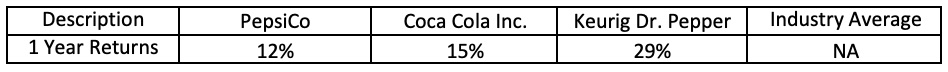

Wie Sie sehen können, hat Keurig Dr. Pepper im Vergleich zu seinen großen Konkurrenten Pepsi und Coca Cola eine niedrige Eigenkapitalrendite. Es hat auch eine niedrigere Eigenkapitalrendite als der Branchendurchschnitt, aber Sie werden überrascht sein, ihre Leistung im letzten Jahr zu sehen!

Überraschend, nicht wahr? Der Grund dafür erfordert, dass wir einen genaueren Blick auf die Finanzen werfen!

Pepsi und Coca Cola sind im Vergleich zu Dr. Pepper stark fremdfinanziert und deren EKR scheint deshalb hoch. Die Börse lässt sich jedoch nicht so leicht täuschen und hat erkannt, dass die Eigenkapitalrendite nur Show ist und dass die tatsächlichen Renditen nicht so hoch sein werden, was sich auch in der Wertsteigerung ihres Aktienkurses widerspiegelt.

Diese Übung können Sie hier auf fairvalue-calculator.com selbst branchenübergreifend ausprobieren. Meiner Erfahrung nach ist die Eigenkapitalrendite ein guter Filter, um diejenigen auszuschalten, die den Shareholder Value zerstören. Durchschnittliche Marktrenditen können durch eine einfache Google-Suche gefunden werden.

Idealerweise möchten Sie, dass ein Unternehmen, insbesondere eines, in das Sie investieren möchten, eine Eigenkapitalrendite erzielt, die über der durchschnittlichen Marktrendite liegt, die wir mit 16 % als höher einschätzen können. Jedes Unternehmen, das einen niedrigere EKR erwirtschaftet, verbrennt nur Geld und wird auf lange Sicht scheitern, weil es kein Geld von den Märkten aufbringen kann und seine Gewinne nicht ausreichen, um Kapital zu vermehren.

Auch ein Investor wäre besser dran, sein Geld in einen Indexfonds zu investieren als in ein Unternehmen mit niedrigerer EKR. Sobald der Filter angewendet wurde, können andere Bewertungsmetriken verwendet werden, um die Unternehmen mit hoher EKR zu sichten, und ein Konsens von Bewertungsmetriken kann dann verwendet werden, um eine endgültige Auswahlliste zu erstellen, die ein Investor dann eingehend untersuchen kann, bevor er seine Investitionsentscheidung trifft.

FAQ: Eigenkapitalrendite (EKR/ROE) Rechner

Kapitalrendite verstehen, sauber berechnen, Treiber analysieren – für bessere Qualitätsurteile.

Was misst die Eigenkapitalrendite (EKR/ROE)? ▾

Wie wird die EKR korrekt berechnet? ▾

Der Durchschnitt bezieht sich auf (Eigenkapital Anfang + Ende) ÷ 2, um Periodenverschiebungen zu glätten.

Was zeigt die DuPont-Analyse der EKR an? ▾

Welche Grenzen und Fallstricke hat die EKR? ▾

EKR im Kontext: Sektorvergleich und Kapitalkosten ▾

EKR vs. ROIC/ROCE – wann nutze ich was? ▾

Wie nutze ich die EKR in meinem Workflow sinnvoll? ▾

Ist das Finanzberatung? ▾

Aktien mit hoher Eigenkapitalrendite jetzt finden!

100% Zufriedenheit. 0% Risiko. Immer kündbar.